1. 引言

我国的“十三五”规划将文化建设作为五位一体建设的重要部分,国家出台多种相关政策以促进文化产业的深度发展。在政策红利下,许多文化传媒企业迅速成长发展起来。特别是近年来互联网的高速发展,又为文化传媒企业带来了新的发展机遇,但也提出了新的挑战 [1] 。为抓住新机遇应对新挑战,不少文化传媒企业想要通过进入资本市场来解决发展资金需求问题,但随着我国资本市场的不断完善发展,IPO的高门槛和2016年新修订的《上市公司重大资产重组管理办法》,使部分有上市计划的优质文化传媒企业望而生畏。在此形式下一种能使企业达到上市目的,实质类似于借壳上市的方式——“类借壳”上市应运而生。

2. 类借壳上市相关概念

类借壳上市是近年来出现在资本市场上的一种“特殊借壳上市”模式,它衍生于借壳上市,但又与之不完全相同。我国目前还未对类借壳有明确的文字定义,只是市场上通常将其描述为:与借壳上市方式部分相同,但不完全符合借壳上市标准,借壳意图、效果明显,与借壳上市实质类似的资产重组 [2] 。

在2016年《上市公司重大资产重组管理办法》修订完成的基础上,企业可以通过如下整体思路实现类借壳上市:

① 保持资产重组前后企业的控制权不发生转移;

② 限制注入资产规模相关指标在限定范围内;

③ 保持上市公司的主营业务不发生根本性变化。

3. 芒果传媒系列子公司类借壳上市案例介绍

3.1. 案例背景介绍

在我国新媒体行业高速发展、文化产业战略转型发展的新阶段,湖南广播电视台(“湖南电视台”和“湖南广播影视集团”合并而来,以下简称:湖南广电)作为国资控股的大型传媒企业,在文化传媒行业里具有举足轻重的地位。湖南广电应顺应新型主流媒体融合发展方向,打造具有社会影响力的主流新型文化传媒集团。而芒果传媒有限公司(以下简称:芒果传媒)作为湖南广电旗下的全资子公司,对其文化传媒产业发展具有重要影响。芒果传媒将以何种形式进入资本市场深化发展,一直是大众关注的焦点。经过湖南广电的综合权衡,2018年6月芒果传媒旗下的五家子公司——天娱传媒、芒果影视、芒果互娱、快乐阳光和芒果娱乐,最终“借道”快乐购物股份有限公司成功上市 [3] 。

3.2. “类借壳”各方简介

3.2.1. 壳公司简介

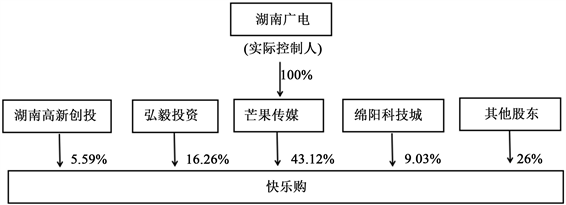

2005年湖南电视台和湖南广播影视集团(后合并为:湖南广电)共同注资成立了快乐购物有限公司(以下简称:快乐购),其主营业务包括:电视购物、电话购物、网络购物等。2015年快乐购在深圳证券交易所成功上市,其股权结构如图1所示。但受新媒体发展对传统电视购物的影响,快乐购自上市以来其经营业绩就不断下滑,直至停牌前市值跌幅近80%,若不改变快乐购的经营困境,其未来发展前景将十分渺茫。

Figure 1. Happy share option structure

图1. 快乐购股权结构图

3.2.2. 借壳公司简介

① 湖南快乐阳光互动娱乐传媒有限公司

湖南快乐阳光互动娱乐传媒有限公司(以下简称:快乐阳光)是芒果传媒旗下的全资子公司,成立于2006年。作为湖南广电唯一的互联网视频平台,快乐阳光专注于新媒体网络视频业务。在2018年类借壳快乐购上市后,成为国内首家A股国有控股视频平台(主要股东持股比例如表1所示)。

② 上海芒果互娱科技有限公司

上海芒果互娱科技有限公司(以下简称:芒果互娱)是湖南广电旗下的移动互联网游戏及移动应用开发平台,成立于2014年,控股股东为芒果传媒。芒果互娱专注于游戏业务,受益于游戏IP深度挖掘,自2015年以来其营业收入一直保持高速增长,2016年营业利润由负转正(主要股东持股比例如表1所示)。

③ 上海天娱传媒有限公司

上海天娱传媒有限公司(以下简称:天娱传媒)为湖南广电全资子公司,成立于2004年,芒果传媒对其100%控股。天娱传媒的核心竞争力是制造文化产品和打造优质青年偶像,其业务收入主要来源于艺人经纪、影视剧制作等(主要股东持股比例如表1所示)。

④ 芒果影视文化有限公司

芒果影视文化有限公司(以下简称:芒果影视)为湖南广电全资子公司,成立于2002年,芒果传媒对其100%控股。芒果影视主营业务是影视剧制作与发行,营业收入主要来源于影视剧版权、广告等。但是受影视剧拍摄周期较长以及其他不确定因素的影响,其收入与利润存在一定的波动性(主要股东持股比例如表1所示)。

⑤ 湖南芒果娱乐有限公司

湖南芒果娱乐有限公司(以下简称“芒果娱乐”)作为湖南广电旗下的全媒体娱乐内容制作公司,成立于1999年,由芒果传媒100%控股。其主营业务为:综艺制作和艺人经纪,收入主要来源于项目发行、广告招商、艺人活动佣金等(主要股东持股比例如表1所示)。

Table 1. Shareholding ratio of major shareholders of backdoor companies and their actual controllers in 2017

表1. 2017年借壳公司主要股东持股比例及其实际控制人

资料来源:公开资料整理。

3.3. “类借壳”上市方案及过程

3.3.1. “类借壳”上市方案

为完成“类借壳”资产的注入,快乐购将采用“发行股份购买资产 + 募集配套资金”的方式实现对芒果传媒系列子公司的并购重组。

① 发行股份购买资产

快乐购以向特定对象非公开发行股票的形式,对芒果传媒和其他16名交易对象进行股票发行,拟收购芒果传媒在快乐阳光拥有的84.13%股份,在芒果互娱拥有的51.80%股权,在天娱传媒、芒果影视及芒果娱乐拥有的100%股权;同时,拟收购芒果海通等9家公司共同持的快乐阳光15.87%的股份,及芒果文创等4家公司共同持有的芒果互娱48.20%的股份。本次发行的股票有587,525,492只,总交易价格在115.50亿元左右。各标的资产交易详情如表2所示。

Table 2. Transaction details of each underlying asset

表2. 各标的资产交易详情

资料来源:东方财富资料整理。

② 募集配套资金

在发行股份购买标的资产的同时,快乐购拟向不超过5名的特定投资者以非公开发行股份的方式募集配套资金,相关要求为:

A. 募集资金总额最高不超过20亿元;

B. 资金总额不得高于此次购买标的资产交易价格的100%;

C. 发行股份数量不得超过本次发行前快乐购总股本的20%。

此次交易结束后,快乐阳光,芒果互娱,天娱传媒,芒果影视以及芒果娱乐等公司将作为快乐购全资子公司入驻。但因为此次交易前后,快乐购的控股股东——芒果传媒,和实际控制人——湖南广电,均未发生改变,故本次交易不会导致公司的控制权发生变更(更改前和更改后的股权控制图如图2);且此次交易完成后快乐购的主营业务范围并未发生实质性改变,只是对相关业务范围进行了拓展,故快乐购此次重大资产重组不适用《上市公司重大资产重组管理办法》第十三条规定的情形,不构成重组上市。但是芒果传媒系列子公司却成功进入了资本市场,综上所述,芒果传媒系列子公司上市符合“类借壳”上市的相关要求。

Figure 2. Equity control chart before and after backdoor listing

图2. 类借壳上市前后股权控制图

3.3.2. “类借壳”上市过程及重要事件

芒果传媒系列子公司“类借壳”上市的过程并非一帆风顺,在历时一年零四个月后,完成了对标的公司的并购重组,实现了芒果传媒系列子公司的“类借壳”上市,快乐购也更名为“芒果超媒股份有限公司”(以下简称:芒果超媒)重新上市。此次“类借壳”上市的关键事件、关键时点如表3所示。

Table 3. Key events and time points of backdoor listing of Mango Media’s series of subsidiaries

表3. 芒果传媒系列子公司类借壳上市关键事件及时点

资料来源:东方财富网资料整理。

4.“类借壳”上市财务绩效分析

为体现芒果超媒类借壳上市前后企业财务绩效的变化情况,同时详细分析“类借壳”上市对芒果超媒的整体财务绩效是否有提升,本文将选取2015~2021年快乐购(芒果超媒)的财务数据,从偿债能力、盈利能力、运营能力和抗风险能力四个方面进行分析 [4] 。

4.1. 偿债能力分析

偿债能力,指企业运用自有资产抵偿债务本息的能力 [5] 。反映短期偿债能力主要是流动比率、速动比率等,资产负债率、利息保障倍数等指标是用来反映长期偿债能力。本文将选取表4中的指标,来分析芒果超媒的偿债能力。

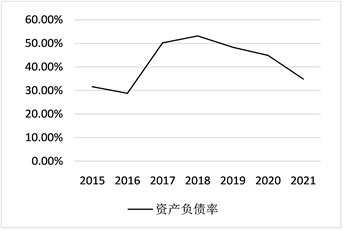

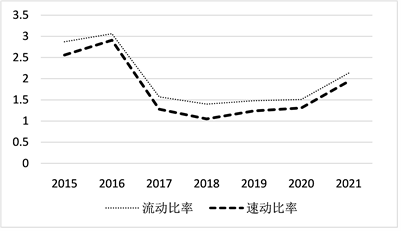

Table 4. Solvency index of mango supermedia

表4. 芒果超媒偿债能力指标

资料来源:东方财富网资料整理。

(a)

(a)  (b)

(b)

Figure 3. Trend of mango supermedia’s solvency index

图3. 芒果超媒偿债能力指标变化趋势

由表4和图3可知,类借壳上市前芒果超媒的流动比率、速动比率基本呈逐年下降趋势,2018年类借壳上市完成后逐年回暖。受新媒体网络购物的冲击,快乐购的经营业绩在2016年就出现了明显下滑,不稳定的经营状况使其流动负债增加,短期偿债压力增大。2018年类借壳上市完成后,快乐购完成了由媒体购物平台向全媒体企业的转型升级,新媒体产业链上下游的联通,为快乐购注入更多流动资产,使其短期偿债能力逐年增强。

2016~2021年快乐购(芒果超媒)的资产负债率呈峰型变化,2018年达到峰值。类借壳上市前为维持快乐购的正常经营,企业管理者增大了债权人资金的使用比例,企业负债增多资产负债率增大,长期偿债能力有所减弱。类借壳上市完成后,多种资产的注入使芒果超媒的总资产逐年增长率明显高于总负债,其资产负债率开始降低,长期偿债能力逐年增强。

在偿付债务利息方面,类借壳上市前后快乐购(芒果超媒)的利息保障倍数均为负数(即:财务利息收入大于利息支出),说明其并无力偿付利息的压力。但自2017年芒果传媒系列子公司开始筹划类借壳上市快乐购以来,其利息保障倍数(绝对值)就呈倍数性增加,说明类借壳上市不仅有助于减少企业负债,还进一步增加了快乐购(芒果超媒)财务利息的收入。

综合以上分析发现:芒果传媒系列子公司类借壳上市快乐购后,芒果超媒的企业负债明显减少,偿债能力显著提升。

4.2. 盈利能力分析

盈利能力是衡量一个企业能否获取利润并长久生存下去的关键能力 [6] 。单项的基本盈利指标并不能很好的反映企业的综合盈利能力,所以本文选择表5中的综合指标来反映芒果超媒类借壳上市前后盈利能力的变化。

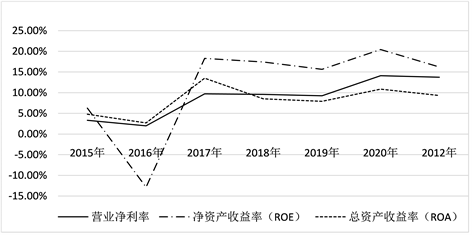

Table 5. Profitability indicators of Mango Supermedia (Unit: %)

表5. 芒果超媒盈利能力指标(单位:%)

资料来源:东方财富网资料整理。

Figure 4. Trend chart of Mango Supermedia’s profitability index

图4. 芒果超媒盈利能力指标变化趋势图

由表5和图4可知,营业净利率、净资产收益率和总资产收益率在类借壳上市前呈总体下降趋势,2019年类借壳上市完成后呈整体上升趋势。

芒果传媒系列子公司类借壳上市快乐购(芒果超媒)前,由于各自经营范围存在重合,有明显的同行业竞争问题,所以各子公司并不能最大限度的发挥自身优势来获取收益,而快乐购更是因为市场环境的改变,企业经营净利润一度骤减。芒果传媒系列子公司类借壳上市快乐购后,实现了各自优势资源的互补,拓宽了快乐购(芒果超媒)的主营业务范围,改变了其类借壳上市前的经营窘况,使其营业收入和净利润均有明显增加,且其净利润增长幅度明显高于营业收入、净资产和总资产。

综合以上分析可知,类借壳上市能横、纵向拓宽经营范围、提高资源利用效率,就对提升芒果超媒的盈利能力而言类借壳是具有正向积极作用的。

4.3. 营运能力分析

营运能力能够反映出企业经营中的效率与效益。企业是否能利用尽可能少的时间与资源来制造或销售尽可能多之产品是衡量企业营运能力强弱的关键 [6] 。结合芒果超媒属于文化传媒企业,拥有高存货、高应收账款的特点,本文选取表6中的指标来分析类借壳上市对芒果超媒营运能力的影响。

Table 6. Indicators of Mango Supermedia’s operating capacity (Unit: times)

表6. 芒果超媒营运能力指标;单位:次

资料来源:东方财富网资料整理。

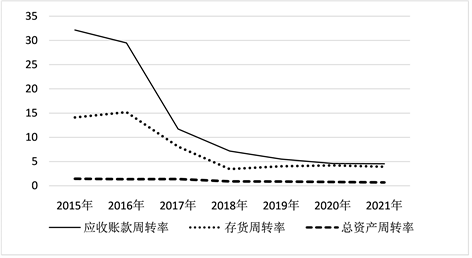

Figure 5. The trend of Mango Supermedia’s operating capacity index

图5. 芒果超媒营运能力指标变化趋势图

由图5可知,2015~2018年快乐购(芒果超媒)的应收账款周转率、存货周转率和总资产周转率均呈直线下降趋势,此时的快乐购已经出现了较为严重的经营问题,企业营运能力直线下降。2018年完成类借壳上市后,应收账款周转率和总资产周转率虽没有明显提升,但均能保持相对稳定,没有延续类借壳上市前的直线下降趋势。而存货周转率在类借壳上市完成后连续两年出现小幅度增长,说明芒果传媒系列子公司成功类借壳上市快乐购(芒果超媒)后逐步打开快乐购(芒果超媒)的存货销路。综合以上分析可知,类借壳上市对芒果超媒营运能力提升的影响需要用更长的时间来验证,但就文中所涉及的财务指标来看,类借壳上市使芒果超媒的营运能力趋于稳定。

4.4. 抗风险能力分析

抗风险能力就是企业面对危机所具有的应付能力,抗风险能力能够度量一个企业资本状况,经营情况以及健康程度 [7] 。文化传媒企业以轻资产运营为主,与传统制造型企业拥有大量资产、生产成本费用不同,其在经营过程中的抗风险能力强弱关键在于:是否能足额偿还到期债务,相关债务是否会影响企业的生存和发展。所以,本文选用表7中的财务指标对快乐购(芒果超媒)的抗风险能力进行分析。

Table 7. Indicators of Mango supermedia’s anti-risk ability

表7. 芒果超媒抗风险能力指标

资料来源:东方财富网资料整理。

如表7所示,流动比率和资产负债率在偿债能力中已有详细分析,可得出结论:芒果传媒系列子公司类借壳上市快乐购,提高了企业整体的偿债能力。从抗风险的角度分析,类借壳上市后芒果超媒的资产负债率逐年降低,说明:每一单位资产中负债占比减少,资产更多依靠投资者投入,所以减小了企业还本付息的压力,抗风险能力有所增强。资产净利率反映企业资产的综合利用效果,类借壳上市完成后,芒果超媒在增加收入和节约资金等方面取得了良好效果,资产利用效率提升,使得芒果超媒的资产净利率整体高于类借壳上市前。现金债务总额比体现的是企业承担债务的能力,该比率越高企业承担债务的能力越强——2015~2018年,由于快乐购(芒果超媒)的经营现金净流量大多为负,所以现金债务总额比也为负,此时快乐购(芒果超媒)承担债务的能力较弱,无法充分利用债权进行筹资。但类借壳上市完成后,其现金债务总额比率呈总体上升趋势,说明芒果超媒承担债务的能力和抗风险能力均有一定提升。综合以上分析,快乐购(芒果超媒)在完成类借壳上市后,其承担债务的能力增强,资不抵债和无法还本付息的风险减弱,企业整体抗风险能力增强。

5. 结论与启示

本文通过对芒果传媒系列子公司类借壳快乐购(芒果超媒)上市的研究分析发现:壳公司快乐购(芒果超媒)通过类借壳的方式将主要的“电视零售”业务拓展至“媒体电商”,扭转了萧条的经营状况;而芒果传媒旗下的五家子公司通过类借壳成功进入资本市场达成上市目标,与此同时,五家标的公司同时类借壳一家公司上市在一定程度上减少了同行业竞争,形成了集内容制作、新媒体平台和流量变现平台为一体的新格局。通过类借壳上市完成前后六年芒果超媒的相关财务指标分析其偿债、盈利、营运和抗风险四大能力可知:类借壳上市在一定程度上提升了芒果超媒的偿债能力、盈利能力与抗风险能力,虽然营运能力稍有欠缺但也符合文化传媒行业的整体运营环境。

综合以上分析,芒果传媒系列子公司此次类借壳上市芒果超媒是成功的,通过总结分析其类借壳上市的交易方案及类借壳上市对企业财务绩效的影响,可以得到如下启示:

① 企业进入资本市场一定要选择符合自身实情的上市方式,类借壳上市方案需量体裁衣;

② 对系族企业来说,充分利用内部的优质壳资源,能够极大地提高类借壳上市成功的可能性;

③ 采用类借壳上市方案要注意选择注入标的资产的规模,标的资产规模不宜过大;

④ 类借壳上市方案实施后要注意借壳方与让壳方主营业务的协同发展,多业务协调发展才更有利于提升类借壳上市后企业的整体绩效。

本文的研究能为我国想要上市但无法达到IPO标准或采用借壳上的企业提供一个新的思路,同时也丰富了我国对于类借壳上市相关内容的研究。