1. 引言

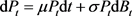

本模板股价变化的正态分布模型是很多金融理论研究的基础,也是股票市场研究基本内容。现有的我国股价正态性研究只有两个结论。一个结论是股价 用随机微分方程

用随机微分方程 描述 [1] - [7],这是由于著名的Black-Scholes期权定价公式以及金融应用中,股价常用此随机微分方程描述。股价用此微分方程描述则股价的对数收益服从正态分布,这在下文论述。另一个结论是股价收益率不服从正态分布 [8] [9] [10]。上海证券交易所综合股价指数(简称上证指数)当之无愧是我国A股股指的代表,因此本文以上证指数作为研究对象,研究上证指数对数收益是否服从正态分布以及收益率是否服从正态分布,在本文中称之为研究上证指数的正态性。通过研究,发现上证指数的正态性不完全如已有文献所描述。

描述 [1] - [7],这是由于著名的Black-Scholes期权定价公式以及金融应用中,股价常用此随机微分方程描述。股价用此微分方程描述则股价的对数收益服从正态分布,这在下文论述。另一个结论是股价收益率不服从正态分布 [8] [9] [10]。上海证券交易所综合股价指数(简称上证指数)当之无愧是我国A股股指的代表,因此本文以上证指数作为研究对象,研究上证指数对数收益是否服从正态分布以及收益率是否服从正态分布,在本文中称之为研究上证指数的正态性。通过研究,发现上证指数的正态性不完全如已有文献所描述。

2. 相关基本理论

定义1 [11]:若随机过程 满足:

满足:

1) ,

,

2) 独立于过去状态

独立于过去状态 ,

,

则称随机过程 为布朗运动。

为布朗运动。

如果 ,称为标准布朗运动,记为

,称为标准布朗运动,记为 ,有

,有 ,其中

,其中 。

。

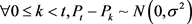

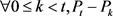

定义2:设 是t时的股指,称

是t时的股指,称 为股指在t时

为股指在t时 时间段上的收益率,记为

时间段上的收益率,记为 ,即

,即 ;称

;称 为股指在t时

为股指在t时 时间段上的对数收益,记为lt,即

时间段上的对数收益,记为lt,即 。

。

定理1:若股指 满足随机微分方程

满足随机微分方程 ,其中

,其中 是标准的布朗运动,则股指

是标准的布朗运动,则股指 的对数收益服从正态分布。

的对数收益服从正态分布。

证明:考虑随机过程 。对于

。对于 ,有

,有 ,

, ,

, ,由ITO公式得

,由ITO公式得 。因为

。因为 ,所以

,所以 。也即随机过程

。也即随机过程 是随机微分方程

是随机微分方程 的解。

的解。

在任意时间段 上,由

上,由 得

得 ,又因

,又因 ,

, ,所以

,所以 在

在 上有

上有 。

。

即股指 的对数收益服从正态分布。证毕。

的对数收益服从正态分布。证毕。

3. 上证指数正态性统计研究

本文通过研究发现,时间长度一年以上的和时间长度为几个月的上证指数的正态性不同,因此本文按时间段的长度对上证指数正态性进行研究。由于文章篇幅有限,只选取研究中的一部分统计分析图及表格到文中,其余的用文字说明。文中所说的时间长度均指自然日的而非交易日的时间长度,所说的上证指数均指上证指数每个交易日的收盘价。

3.1. 一年以上时间段的上证指数正态性统计研究

上海交易所于1990年12月19日正式营业,现A股市场已建立约三十年。为了考察A股市场建立后,时间长度一年以上不同时间长度的上证指数正态性,在这部分内容随机取了连续十年的数据三组、连续五年的数据五组、连续两年的数据五组、连续一年的数据五组,分别对这二十组数据进行上证指数正态性研究。

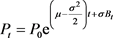

由于篇幅原因,只分别选取了三组不同时间段数据的偏度峰度描述,并且略去了正态检验的具体结果。由图1~4易得出峰度系数的绝对值都远远大于1.96,峰度都是高峰,所统计的数据均不服从正态分布。关于正态检验结果,除了时间长度为一年的数据显著性为0.001,其它的显著性均为0.000,就是由正态检验同样得出时间长度大于一年的上证指数收益率和对数收益均不服从正态分布。

Figure 1. Description of skewness kurtosis of return rate and logarithm return for ten years

图1. 三组连续十年的上证指数收益率和对数收益的偏度峰度描述

Figure 2. Description of skewness kurtosis of return rate and logarithm return for three years

图2. 三组连续五年的上证指数收益率和对数收益的偏度峰度描述

Figure 3. Description of skewness kurtosis of return rate and logarithm return for two years

图3. 三组连续两年的上证指数收益率和对数收益的偏度峰度描述

Figure 4. Description of skewness kurtosis of return rate and logarithm return for one year

图4. 三组连续一年的上证指数收益率和对数收益的偏度峰度描述

3.2. 时间长度为几个月的上证指数正态性统计研究

为了考察A股市场建立后,时间长度为几个月的上证指数正态性,在这部分内容随机取了连续八九个月的数据五组、连续六七个月的数据五组、连续五六个月的数据五组、连续三四个月的数据五组、连续两三个月的上证指数数据五组,连续一个月的数据五组,分别对这30组数据进行正态性研究。

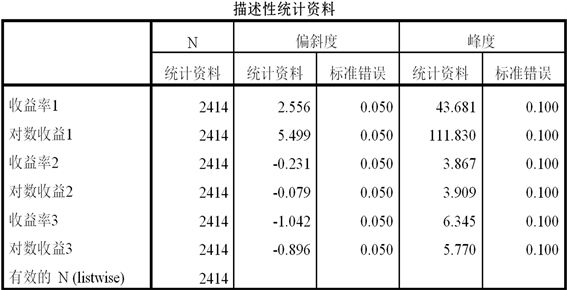

在随机选取的30组数据中,发现时间长度为两三个月的上证指数的收益率及对数收益,随着A股市场的发展逐渐由不服从正态分布变成基本上近似服从正态分布。而其它时间长度的上证指数收益率及对数收益并没有随着时间的发展逐渐变成服从正态分布这样的规律。因此,这部分主要研究时间长度为两三个月的上证指数正态性。为了方便统计与文字描述,这部分的两三个月的上证指数全部取连续六十几个交易日的上证指数。

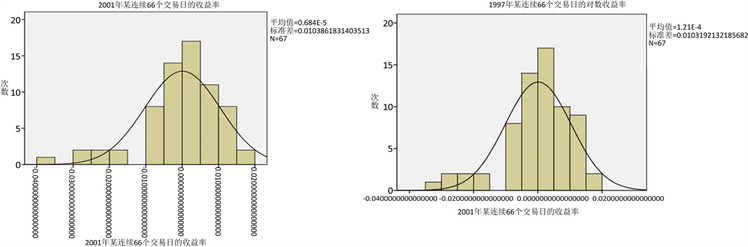

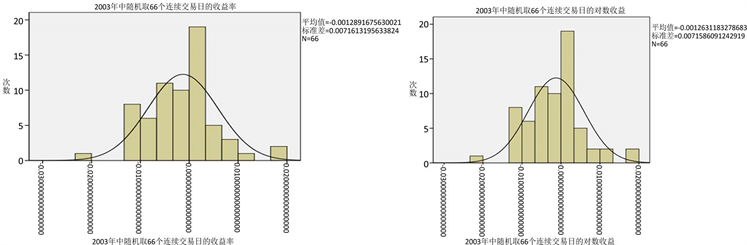

图5~8是1990年到2003年间随机取的五组连续66个交易日的收益率及对数收益直方图。通过直方图易看出,这些收益率及对数收益都不服从正态分布,并且同一时间段的上证指数的收益率与对数收益的直方图非常相像。对这些数据的收益率及对数收益进行正态检验,基本上都不服从正态分布。

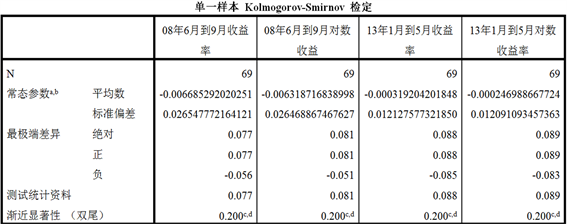

接下来用直方图、Q-Q图、正态检验对2004年至2019年期间的时间长度为两三月的上证指数正态性进行研究。同一时间段的上证指数的收益率及对数收益的直方图也是非常相像,且分布曲线是正态曲线。由Q-Q图可看出,这些数据的收益率及对数收益基本上服从正态分布。由于篇幅原因文中没给出直方图、Q-Q图的图形,只给出相应的正态检验结果。

Figure 5. Histogram of the return and logarithm return of Shanghai stock index in the same period

图5. 同一时间段上证指数的数收益率和对数收益的直方图

Figure 6. Histogram of the return and logarithm return of Shanghai stock index in the same period

图6. 同一时间段上证指数的数收益率和对数收益的直方图

Figure 7. Histogram of the return and logarithm return of Shanghai stock index in the same period

图7. 同一时间段上证指数的数收益率和对数收益的直方图

Figure 8. Histogram of the return and logarithm return of Shanghai stock index in the same period

图8. 同一时间段上证指数的数收益率和对数收益的直方图

Figure 9. Normal test results of Shanghai stock index of six random groups for two or three consecutive months

图9. 2003.01.04至2019.9.30间随机六组连续两三个月上证指数正态检验结果

通过图9正态检验结果可看出:同一时间段的上证指数的收益率及对数收益检验结果基本是一致的,都是同时通过或者同时不通过,渐进显著性也比较接近;这期间的两三个月时间长度的收益率及对数收益基本上服从正态分布。通过实证研究得出两个结论。一是时间长度为两三个月的上证指数的收益率及对数收益的正态性是一致的,都是同时服从正态分布或者都不服从正态分布,且直方图形状非常相像以及正态检验的渐进显著性较接近;二是时间长度为两三个月的上证指数的收益率及对数收益,由A股市场建立初期的不服从正态分布,随着时间的推移,到约2003年后逐渐变成基本上都服从正态分布。基于第二第三部分得出的结论:2003年以后时间长度为两三个月的上证指数的收益率及对数收益基本上都服从正态分布,在第四部分进行了2018年1月2日到2019年9月30的上证指数图像模拟。

4. 图像模拟

这部分中,先假设2018年和2019年长度为两三个月的上证指数的收益率及对数收益都服从正态分

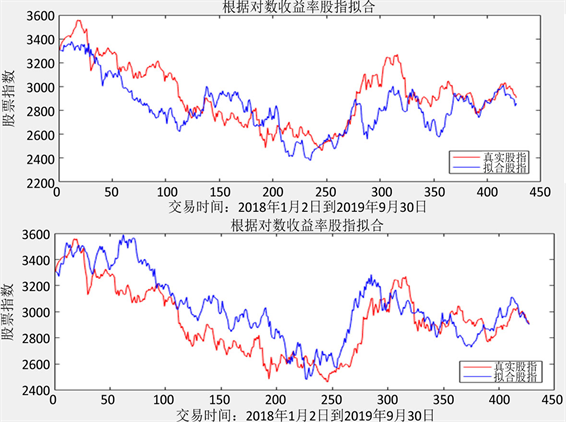

Figure 10. Simulation chart based on the normal distribution of Shanghai Stock Index Returns

图10. 上证指数收益率服从正态分布得出的模拟图

Figure 11. Simulation chart based on the normal distribution of logarithmic return of Shanghai Stock Index

图11. 上证指数对数收益服从正态分布得出的模拟图

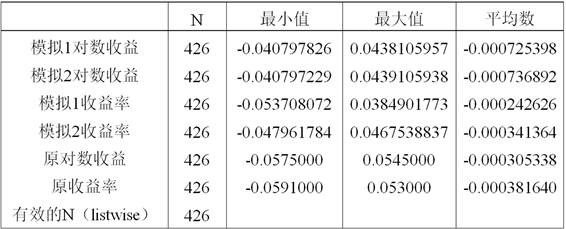

Figure 12. Statistical results of simulated yield and logarithmic yield

图12. 模拟的上证指数收益率及对数收益统计结果

布,然后由实际上证指数的收益率及对数收益分别求出每时间段正态分布的两个参数,分别模拟2018年1月2日到2019年9月30的上证指数的曲线图,若模拟的图形与实际上证指数曲线图偏差较小,则假设是成立的。具体如下:从大智慧下载2018年1月2日到2019年9月30的上证指数每个交易日的收盘价,求出这些上证指数的收益率及对数收益;把426个收益率(或对数收益)数据等分为n部分,假设每一部分都服从正态分布,求出每一部分的均值与方差 ,

, ;用matlab产生服从参数为

;用matlab产生服从参数为 的正态分布的随机数,用产生的随机数分别作为上证指数的收益率及对数收益求出对应时间的模拟上证指数;分别由收益率及对数收益服从正态分布得出的模拟上证指数画出模拟上证指数曲线图,并将模拟图与实际曲线图进行比较。对n分别取1,2...进行模拟实验,发现n取6或7时得到的模拟效果最好。也就是时间长度为两三个月时模拟效果最好,这跟前面的实证结果一致。接着对n取6或7进行了十次模拟实验,得出图11和图12是其中模拟效果较好的两次结果。

的正态分布的随机数,用产生的随机数分别作为上证指数的收益率及对数收益求出对应时间的模拟上证指数;分别由收益率及对数收益服从正态分布得出的模拟上证指数画出模拟上证指数曲线图,并将模拟图与实际曲线图进行比较。对n分别取1,2...进行模拟实验,发现n取6或7时得到的模拟效果最好。也就是时间长度为两三个月时模拟效果最好,这跟前面的实证结果一致。接着对n取6或7进行了十次模拟实验,得出图11和图12是其中模拟效果较好的两次结果。

由图10和图11看出,模拟效果还是比较理想的。由图12统计结果得出模拟收益率及模拟对数收益的最值与实际结果相差不大。求出这十次模拟收益率平均数的均值为−0.000335985与实际结果相差不大,求出这十次模拟对数收益平均数的均值为−0.000725409与实际结果相差稍大。从第四部分的图像模拟进一步确定了这个结论:时间长度为两三个月的上证指数收益率及对数收益2003年以后基本上都服从正态分布,并且收益率服从正态分布比对数收益服从正态分布与实际股指更加吻合。

5. 结论

本文利用统计中能最大程度保留原始信息的峰度偏度系数、直方图和KS检验,对上证指数的收益率及对数收益的正态性进行研究,最大程度地避免了统计中造成的信息丢失。研究得出:同一时间段的上证指数的收益率与它的对数收益,它们的直方图非常相像、它们的峰度偏度比较接近,并且它们的正态检验的渐进显著性接近,它们的正态检验结果相同。上证指数的收益率与对数收益的正态性与时间段长度及时间有关:时间长度一年以上的上证指数收益率及对数收益均不服从正态分布;时间长度为两三个月的上证指数收益率及对数收益在2003年以后基本上都服从正态分布,并且收益率服从正态分布比对数收益服从正态分布与实际股指更加吻合。

常说“多因素小影响综合成正态”,股价差是多因素造成,除了特殊情况存在某因素造成较大影响外,一般情况下按道理各元素都是小影响。为了去掉量纲将股价差除以股价得到收益率。按正态分布原理来说收益率应该是“多因素小影响综合成正态”,也就是上证指数收益率应该服从正态分布。但已有文献中实证得出股价收益率不服从正态分布,是由于A股市场建立初期的不完善等因素造成,现随着我国证券发行制度的变迁、交易制度的建设、上市公司治理机制的优化、证券市场信息披露制度的规范以及投资者结构的改善,我国上证指数的股价正态性也有着相应的变化,在本文中得到了实证。这为期权定价等方面金融市场研究方面提供了新的理论基础。

基金项目

国家自然科学基金项目(项目编号:11961021)。